近日,资本市场迎来一则重磅消息,海尔生物(688139.SH)与上海莱士(002252.SZ)宣布正在筹划一项重大重组事项,计划通过换股方式实现海尔生物对上海莱士的吸收合并。这一消息引发了市场的广泛关注。

根据公告,海尔生物拟通过向上海莱士全体股东发行A股股票的方式,换股吸收合并上海莱士,并同步发行A股股票募集配套资金。由于该交易尚处于筹划阶段,相关事项存在不确定性,因此海尔生物和上海莱士自2024年12月23日起停牌,预计停牌时间不超过10个交易日。停牌前,两家公司的市值分别为111.92亿元和479.26亿元,此次交易堪称A股市场的一次“蛇吞象”并购。

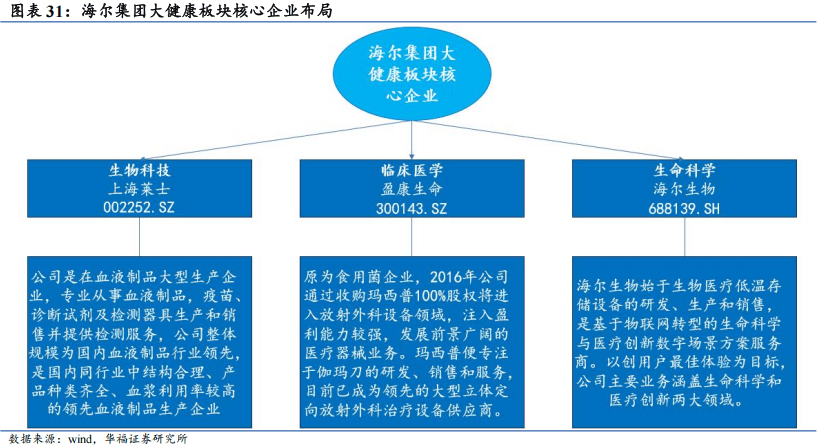

值得注意的是,海尔生物与上海莱士均为海尔集团实际控制的上市公司。今年6月,海尔集团已完成对上海莱士的收购,持有其20%的股份并控制26.58%的表决权。此次重组是海尔集团在大健康赛道上的又一次重要整合动作,旨在打造一流的综合性生物科技龙头,完善血液生态产业链布局,并发挥协同价值。

从业务层面来看,海尔生物专注于生物医疗低温存储设备的研发、生产和销售,拥有生命科学和医疗创新两大业务板块。而上海莱士则是中国血液制品领域的领头羊,虽然浆站数量排名第二,但吸金能力位居行业第一。2024年前三季度,上海莱士的营收和盈利水平均位列行业首位,收入达到63.14亿元,归母净利润18.38亿元。

此次重组若成功,海尔生物将拥有一条完整且牢固的“血液制品产业链”。然而,值得注意的是,在海尔集团收购上海莱士之后,这条产业链其实已经初步打通。那么,此次拟吸收合并计划是否“多此一举”呢?实际上,这一计划更多是基于海尔生物在业绩下滑背景下的战略考量。

近年来,海尔生物在生物医疗低温存储行业的龙头地位逐渐受到挑战,归母净利润连续三年下滑。而上海莱士的加入,无疑将为海尔生物带来业绩上的显著提升。然而,需要注意的是,上海莱士当前的业绩增速也趋于平庸,因此其带来的增长可能具有“一次性”的特点。

尽管如此,从海尔生物的角度出发,将上海莱士纳入旗下后,将成为行业内浆站规模第二并拥有完整产业链的企业。与其寄希望于某一环节不断筑高壁垒,不如加强产业链优势,这或许是加固行业龙头地位的快速通道。海尔生物近年来一直在致力于数字化转型升级,并推出了“同心圆”战略,加快外延并购的步伐。

此次吸收合并上海莱士,也符合海尔生物“同心圆”战略的发展方向。近年来,海尔生物已整合了多家相关企业,如海尔血技、金卫信等,不断拓展其业务版图。未来,随着更多企业的加入,海尔生物的综合实力和市场竞争力将得到进一步提升。

回顾上海莱士的发展历程,其也是一部并购史。公司先后整合了邦和药业、同路生物等多家相关企业,才有了如今的行业地位和经营规模。若此次吸收合并成功落地,上海莱士将作为一代“血王”在A股并购史册中留下最后署名。