本周A股市场呈现出鲜明的两极分化现象。一方面,小盘股炒作热情高涨,连板现象频现,市场仿佛回到了疯牛时代;另一方面,汇率创下新低,10年期国债利率低于存款利率,显示出国内外资金对市场的不同态度。

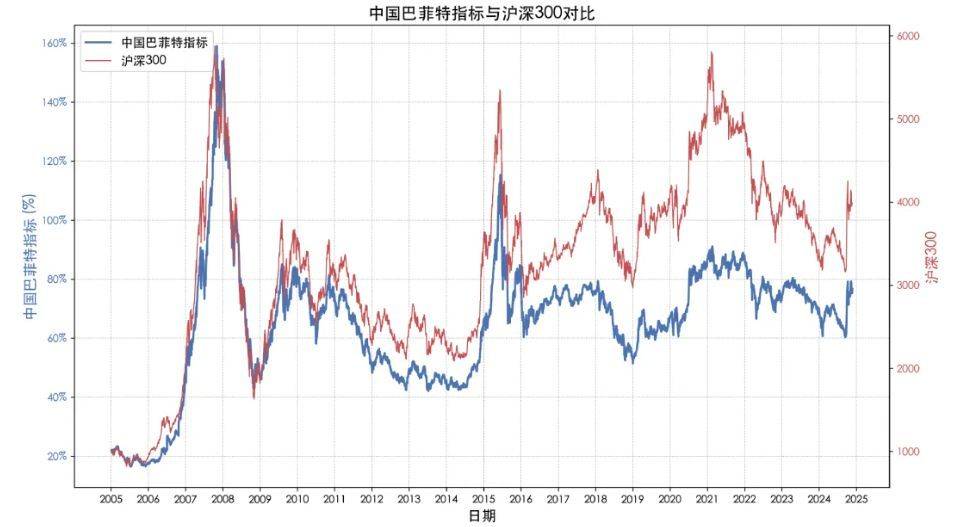

为了深入理解A股市场的现状,我们可以借鉴巴菲特指标。该指标通过比较股市总市值与GDP的比值,来衡量股市的估值水平。数据显示,美股的巴菲特指标已接近历史高位,显示出显著的泡沫特征。相比之下,A股的巴菲特指标目前处于中等水平,显示出相对低廉的估值。

A股整体估值水平低,尽管存在诸多问题,但一旦有资金涌入,市场往往能够迅速反弹。这既是A股的特点,也是其福报所在。许多股票在机构资金介入初期,往往表现平平,但随着机构的持续参与,股价往往能够迎来爆发式增长。

值得注意的是,机构投资者的交易行为与散户截然不同。他们通常在股价上涨前就已经积极布局,而散户则往往后知后觉。为了捕捉这种机构动向,大数据统计工具应运而生。通过长期积累交易数据,并利用大数据模型进行分析,我们可以清晰地看到机构投资者的交易特征。

近期期权市场的数据也显示,外资对中国资产的兴趣正在回升。有分析指出,在美股、黄金和比特币等资产泡沫严重的情况下,外资可能正在寻找新的投资机会,而中国资产则成为了一个潜在的选择。这从某种程度上也反映了A股市场的投资价值。

然而,投资者在参与市场时仍需保持谨慎。尽管A股市场整体估值较低,但个股表现分化严重。因此,在选择投资标的时,应充分考虑公司的基本面、行业前景以及机构投资者的态度等因素。