11月27日,麦捷科技(300319.SZ)披露了并购重组报告书(草案)(注册稿),公司拟通过发行股份及支付现金方式购买惠州市安可远磁性器件有限公司(下称“安可远”)100%股权和成都金之川电子有限公司(下称“金之川”)20%的少数股权,并募集配套资金不超过1.01亿元用于支付本次并购交易中的现金对价、中介机构费用,以及补充安可远流动资金、偿还债务。

注意到,麦捷科技早在2023年6月12日就正式对外披露了重组事项。距今一年多过去,这一收购计划虽然已经进行到了关键节点,但市场质疑却从未停止。原因在于麦捷科技溢价收购的两家标的公司,安可远业绩平庸,常年亏损;金之川虽然盈利,但也存在存货较高、高度依赖大客户等风险。

溢价收购引质疑

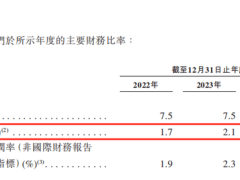

麦捷科技是国内资深的电子元器件生产与供应商,主营业务为电子元器件以及LCM显示模组的研发、设计、生产、销售。不过,麦捷科技历年财报数据并不理想,2022年、2023年公司营收下滑,利润端的表现也并不出彩。

这样的背景下,麦捷科技拟作价1.8亿元收购两家公司同业公司引发质疑。报告书显示,安可远、金之川以2023年9月30日为评估基准日100%股权的评估值分别为11,800.00万元、35,522.19万元,较评估基准日的合并报表归属于母公司所有者权益8,333.98万元、32,350.51万元,增值分别为3,466.02万元、3,171.68万元,增值率分别为41.59%、9.80%。

另外,就在麦捷科技发布重组事宜的前夕,2023年4月安可远的实控人张国庭将其个人独资企业的土地使用权及房屋建筑物,通过增资入股的形式投入安可远,这使得安可远2023年9月末即评估基准日下的资产总额较2022年末增长5166.45万元。

而这一动作之后,安可远的注册资本增加66.35%。那么,麦捷科技是否做高安可远净资产以降低评估增值率?不仅市场质疑,深交所同样就上述问题发问麦捷科技。对此,麦捷科技回复称,为了保证在安可远被收购后经营稳定,降低经营成本与风险,确保资产完整使用不受限制,减少与本次交易对手方的关联交易,增强标的公司的独立性,上市公司要求交易对手方将土地使用权及地上建筑物增资至安可远。

对于溢价收购的必要性和合理性,麦捷科技在公告中指出,本次交易收购安可远100%股权,将实现向产业链上游延伸,通过自产自用合金磁粉芯以降低原材料采购成本,进一步铸造公司主营产品的成本优势,减少对合金磁粉芯供应商的依赖,强化内部协同效应,提升公司的经营水平及可持续发展能力;收购金之川20.00%的少数股权,则有利于上市公司提高决策效率,实现业务协同。

值得注意的是,麦捷科技在报告书中提及了交易对方未作业绩承诺的风险:本次交易的交易对方除王秋勇出具商誉减值补偿承诺外,其他交易对方没有业绩承诺安排。若标的公司业绩无法达到预期,交易对方将不会就不达预期事项对上市公司给予相应补偿。

并购标的存在诸多问题

注意到,并购安可远的风险远不止上述。

麦捷科技在本次交易中拟购买7名股东持有的安可远100%股权,交易价格为1.13亿元。但在外界看来,该价格偏高。

资料显示,安可远成立于2011年11月,主营业务为铁硅铝、铁硅、铁镍等合金磁粉芯产品的研发、生产和销售。其主要产品为合金磁粉芯,是高频电能变换设备中的核心元件,也是麦捷科技主要产品的核心原材料之一。

2022年至2024年1~3月,安可远营业收入分别为8958.95万元、7781.51万元和1729.63万元,净利润分别亏损341.18万元、937.16万元和147.85万元,最近两年及一期累计亏损1426.19万元。

产能方面, 同期安可远主营产品合金磁粉芯产能利用率极低,报告期内分别为48.70%、43.37%和36.32%,产能利用率尚未达标。

报告期公司资产负债率分别达到68.53%、54.86%和54.01%,高于同行可比公司。而公司主营业务毛利率则低于同行可比公司,分别为21.65%、18.09%以及18.24%。包括销售公司“三费”几项指标,也均高于同行可比公司均值。

经营数据反应了安可远基本面堪忧的现实,对此麦捷科技也在报告书中提及了短期内安可远可能继续亏损的风险。

与安可远相比,收购金之川要面临的风险要小很多。因为后者本身就是麦捷科技的重要子公司,2022年至2024年1-3月,金之川分别收入54,729.73万元、46,753.25万元和9,255.19万元,净利润分别为5,560.04万元、3,072.85万元和340.40万元。

虽然金之川具备盈利能力,但公司的客户集中度较高,2022 年、2023 年前五大客户的销售额占总销售额的比例均超过 85%,其经营业绩很大程度依赖于主要客户。

与此同时,报告期各期末金之川存货余额较高,存货账面价值占资产总额的比例分别为 30.80%、20.95%和 20.32%,这意味着金之川还存在存货跌价风险,或对金之川的经营业绩造成不利影响。(本文首发,作者|杨欢)